Es muy llamativo lo que está ocurriendo con YPF. Dadas las sospechas de nacionalización el mercado está castigando muy mal a la firma. La pregunta es si este proceso se llevará a cabo o no. De no darse, este precio es un verdadero regalo. De darse, no sabemos que pasará.

¿Existe algún punto como para intentar una buena relación riesgo - retorno?

Si, ese valor es el soporte de abajo que daría un ingreso lógico entre 22 y 23 dólares.

La cuestión es que de darse el proceso de nacionalización, el gobierno sí tiene el dinero para comprarle la parte privada (con fondos del ANSESS), pero no tiene dinero para invertir en nuevas exploraciones.

Una intervención media sí sería posible y creo que vamos en tal camino.

Toda crisis puede ser una oportunidad y creo que vamos a ver en YPF una gran oportunidad.

miércoles, 29 de febrero de 2012

MERCADO MOVIDO

El mercado parece estar moviéndose desde ahora y ya no crece tan fácilmente, aunque esperamos que la suba en los índices bursátiles continúen así hasta mediados de abril o mayo. Desde allí aguardamos una fuerte corrección del mercado que podría llegar cuando el SP500 alcance los 1460/1500 puntos.

De momento existe una venta fuerte en el oro que por la tarde parece que recuperará. Desde aquí expresamos que no existe cartera que pueda estar sin dicho metal ya que cuando la inflación aparezca el el mundo entero, el oro se beneficiará sustancialmente, por eso toda baja profunda (si regresa el oro a los 1600 dólares por onza) ello será buen momento para acumular más.

Por otro lado, siempre pensando en el largo plazo, la política global de tasas bajas asegurará una gran suba del equity, pero no es tiempo de hacer buy and hold y por lo tanto nuestro modelo nos dirá cuando tomar ganancias y aguardar la baja para recomprar posiciones

De momento bull en el mercado.

Saludos

De momento existe una venta fuerte en el oro que por la tarde parece que recuperará. Desde aquí expresamos que no existe cartera que pueda estar sin dicho metal ya que cuando la inflación aparezca el el mundo entero, el oro se beneficiará sustancialmente, por eso toda baja profunda (si regresa el oro a los 1600 dólares por onza) ello será buen momento para acumular más.

Por otro lado, siempre pensando en el largo plazo, la política global de tasas bajas asegurará una gran suba del equity, pero no es tiempo de hacer buy and hold y por lo tanto nuestro modelo nos dirá cuando tomar ganancias y aguardar la baja para recomprar posiciones

De momento bull en el mercado.

Saludos

martes, 28 de febrero de 2012

TERNIUM

Esta empresa global que incluye a Siderar entre muchas otras, fue muy golpeada en los meses pasados. Es momento de ir tomando posiciones chicas e ir acumulando.

Se ve en las flechas las dos chances que dio de acumular. Para quien no compró aún puede entrar con un 3/5% de cartera sabiendo que es una empresa de valor agregado y que apenas pase la crisis se duplicará.

Para el mediano plazo (uno a dos años), el valor debe llegar a 30 dólares lo que representaría una ganancia del 40% desde el precio actual.

Se ve en las flechas las dos chances que dio de acumular. Para quien no compró aún puede entrar con un 3/5% de cartera sabiendo que es una empresa de valor agregado y que apenas pase la crisis se duplicará.

Para el mediano plazo (uno a dos años), el valor debe llegar a 30 dólares lo que representaría una ganancia del 40% desde el precio actual.

Etiquetas:

tx + Ternium

BANCO GALICIA Y BOLLINGER

Comparto aquí los resultados que hemos logrado invirtiendo con parte de nuestro modelo de largo plazo con Banco Galicia.

La primera compra fue en agosto del año 2006 en valores de 6.03 y vendida en 9.59. Esta operación dio una ganancia del 59%.

La siguiente operación se inició en noviembre del año 2008 en valores de 1.98 dólares la acción y se vendió en 14.37 en febrero del año 2011 arrojando una ganancia del 625%.

El éxito del inversor de largo plazo está en captar esos grandes movimientos saliendo de las noticias cotidianas y de la especulación de los medios y las empresas.

No importa como va a estar la economía o el crecimiento futuro, lo importante es comprar empresas con valor y que en el largo plazo darán resultados positivos como lo es Galicia y seguir de cerca al mercado.

La primera compra fue en agosto del año 2006 en valores de 6.03 y vendida en 9.59. Esta operación dio una ganancia del 59%.

La siguiente operación se inició en noviembre del año 2008 en valores de 1.98 dólares la acción y se vendió en 14.37 en febrero del año 2011 arrojando una ganancia del 625%.

El éxito del inversor de largo plazo está en captar esos grandes movimientos saliendo de las noticias cotidianas y de la especulación de los medios y las empresas.

No importa como va a estar la economía o el crecimiento futuro, lo importante es comprar empresas con valor y que en el largo plazo darán resultados positivos como lo es Galicia y seguir de cerca al mercado.

MOMENTOS ESPECIALES

Estamos viviendo momentos muy particulares en el mercado bursátil de Argentina.

Están habiendo bajas generalizadas en parte por la toma de ganancias más aún por que el clima de negocios está muy complejo.

Se advierte desde aquí que el mercado argentino puede caer hasta un 40 / 50% en los próximos meses mientras siga la incertidumbre.

Por otro lado, decimos que Argentina es un excelente lugar para invertir pero ello depende de en qué momento se haga la inversión. Es así que hay que esperar y una vez más, como demuestra la historia, las acciones quedarán regaladas y se ganarán tasas inusuales en los próximos años.

Nuestros suscriptores recibirán la nueva cartera para marzo en el informe que enviaremos el día jueves.

Saludos

Están habiendo bajas generalizadas en parte por la toma de ganancias más aún por que el clima de negocios está muy complejo.

Se advierte desde aquí que el mercado argentino puede caer hasta un 40 / 50% en los próximos meses mientras siga la incertidumbre.

Por otro lado, decimos que Argentina es un excelente lugar para invertir pero ello depende de en qué momento se haga la inversión. Es así que hay que esperar y una vez más, como demuestra la historia, las acciones quedarán regaladas y se ganarán tasas inusuales en los próximos años.

Nuestros suscriptores recibirán la nueva cartera para marzo en el informe que enviaremos el día jueves.

Saludos

lunes, 27 de febrero de 2012

EL MARGEN DE SEGURIDAD. UNO DE LOS SECRETOS PARA EL INVERSOR

En momentos como el actual, donde el mundo comenzará lentamente a salir de la crisis, es excelente para regresar a invertir por fundamentos ya que quedarán empresas de gran valor a precios muy bajos.

En los cursos que comenzamos hace poco a brindar a inversores particulares y a institucionales (empresas y centros de inversión), destacamos el concepto de margen de seguridad (margin of safety).

Este relevante concepto que introdujo el maestro de Buffett (Graham), permite lograr una relación excelente entre riesgo y retorno. La historia muestra que el porcentual de éxitos es enorme frente a otras formas de inversión.

El concepto implica en realidad poder adquirir acciones de empresas que tengan gran potencial a futuro pero que momentáneamente está infravalorada en base a su valor futuro. Este valor se puede obtener de varias formas y ello es uno de los temas que damos en el nuevo curso.

Aprovechamos a contestarle a Sergio, Nicolás, Adrián y Manuel que nos escribieron para consultar sobre el inicio del próximo curso de Inversión como Warren Buffett, el cual dará inicios el 12 de marzo.

Saludos

INICIO DE SEMANA

Parece que la semana será más volátil de lo normal. Los mercados de momento en zona neutra.

Buenos datos del sector de viviendas en USA que muestran la recuperación que se vendrá en los próximos años y allí, nuestra sugerencia USG se multiplicará por dos o tres en los siguientes 5 años.

Respecto al mercado argentino, se está castigando a TS (Tenaris) y Banco Galicia. En esta última aguardamos precios de 6 dólares para tomar una pequeña posición de largo plazo y si luego llega a 5 dólares tomar una más agresiva.

El oro (GLD) y bonos (TLT) siguen subiendo frente a la incertidumbre por lo que ello fue anticipado a nuestros clientes en el informe de febrero y de allí que se tomaron fuertes posiciones en dichos activos.

Dejo aquí el gráfico del ETF GLD.

Buenos datos del sector de viviendas en USA que muestran la recuperación que se vendrá en los próximos años y allí, nuestra sugerencia USG se multiplicará por dos o tres en los siguientes 5 años.

Respecto al mercado argentino, se está castigando a TS (Tenaris) y Banco Galicia. En esta última aguardamos precios de 6 dólares para tomar una pequeña posición de largo plazo y si luego llega a 5 dólares tomar una más agresiva.

El oro (GLD) y bonos (TLT) siguen subiendo frente a la incertidumbre por lo que ello fue anticipado a nuestros clientes en el informe de febrero y de allí que se tomaron fuertes posiciones en dichos activos.

Dejo aquí el gráfico del ETF GLD.

viernes, 24 de febrero de 2012

Aprendiendo de las bandas de bollinger

http://media.mta.org/videos/2011/educational-web-series/john-bollinger/john-bollinger.html

Excelente charla del creador de las bandas de bollinger explicando su uso y utilidad. Está en inglés.

Excelente charla del creador de las bandas de bollinger explicando su uso y utilidad. Está en inglés.

SPLS: PARA IR POSICIONÁNDOSE PARA EL LARGO PLAZO

Para el amigo Carlos este análisis.

Este empresa se dedica a retail. Se puede ver que el precio está casi en mínimos. Lo positivo de este activo es que ya penetró las bandas de bollinger de largo plazo, lo cual dejaría ver que se encamina hacia los 24 dólares (precio objetivo de largo plazo y no lo hará directo, sino con subas y bajas).

El William´s deja ver que está saliendo de zona de sobre venta y eso es otra buena noticia.

Los demás indicadores también muestran una recuperación.

Estrategia: Ingresar una pequeña porción, no más del 5% de la cartera. Si llega hasta la baranda inferior nuevamente (serían los 12 dólares) allí se puede comprar otro 5% para si aguardar los 24% con menor precio.

Buena selección de Carlos que con paciencia dará sus resultados, más aún, sabiendo que esta crisis que impactó muy fuerte en USA con el consumo irá solucionándose y es momento de ir viendo oportunidades.

Este empresa se dedica a retail. Se puede ver que el precio está casi en mínimos. Lo positivo de este activo es que ya penetró las bandas de bollinger de largo plazo, lo cual dejaría ver que se encamina hacia los 24 dólares (precio objetivo de largo plazo y no lo hará directo, sino con subas y bajas).

El William´s deja ver que está saliendo de zona de sobre venta y eso es otra buena noticia.

Los demás indicadores también muestran una recuperación.

Estrategia: Ingresar una pequeña porción, no más del 5% de la cartera. Si llega hasta la baranda inferior nuevamente (serían los 12 dólares) allí se puede comprar otro 5% para si aguardar los 24% con menor precio.

Buena selección de Carlos que con paciencia dará sus resultados, más aún, sabiendo que esta crisis que impactó muy fuerte en USA con el consumo irá solucionándose y es momento de ir viendo oportunidades.

ACTUALIZACIÓN SEARS, DAMOS POR CERRADA LA OPERACIÓN ON LINE

Pocos días atrás, sugeríamos invertir en SHLD. Pues bien, su precio trepó desde entonces un 20% en muy pocos días. Esto es clara muestra de lo que el análisis técnico puede hacer y más aún el inversor paciente puede hacer.

Si bien la recuperación puede continuar, no esperábamos un rebote tan fuerte como el que se dio, el cual vino de la mano de anuncios de la empresa.

El inversor debe tomar conciencia de que es posible ganarle al mercado de forma consistente y así crear riqueza.

Saludos

Si bien la recuperación puede continuar, no esperábamos un rebote tan fuerte como el que se dio, el cual vino de la mano de anuncios de la empresa.

El inversor debe tomar conciencia de que es posible ganarle al mercado de forma consistente y así crear riqueza.

Saludos

jueves, 23 de febrero de 2012

USG. UN FUTURO EXCELENTE

Esta empresa que hemos incorporado a la cartera, tiene un futuro muy prometedor de la mano de la recuperación del real estate de Estados Unidos.

Empresa en la que ha invertido Buffett está mostrando una recuperación de largo plazo y más aún, un enorme volumen al momento de la suba de los últimos meses, lo que , a pesar de la volatilidad diaria, mostrará una fuerte suba en los próximos dos años donde esperamos duplique o triplique su valor.

Tomamos una pequeña posición y si llega a bajar a valores de 9 dólares la duplicaremos.

Presten atención al volumen tremendo que tuvo en los últimos dos meses positivos. Ello es muestra de que alguien grande está tomando posiciones de largo, ¿será Buffett que está acumulando más?

Empresa en la que ha invertido Buffett está mostrando una recuperación de largo plazo y más aún, un enorme volumen al momento de la suba de los últimos meses, lo que , a pesar de la volatilidad diaria, mostrará una fuerte suba en los próximos dos años donde esperamos duplique o triplique su valor.

Tomamos una pequeña posición y si llega a bajar a valores de 9 dólares la duplicaremos.

Presten atención al volumen tremendo que tuvo en los últimos dos meses positivos. Ello es muestra de que alguien grande está tomando posiciones de largo, ¿será Buffett que está acumulando más?

REAL ESTATE DE USA CONTINÚA BULL

Dejo aquí el gráfico del ETF VNQ que continúa del lado BULL desde que el modelo nos dio señal de entrada el mes pasado. Se encuentra aún en banda lateral estabilizándose.

Otros indicadores nos dicen que la tendencia es positiva y lo importante es también que se van cobrando dividendos relevantes en el año mientras retoma la tendencia a la suba con mayor fuerza.

Otros indicadores nos dicen que la tendencia es positiva y lo importante es también que se van cobrando dividendos relevantes en el año mientras retoma la tendencia a la suba con mayor fuerza.

IRSA: DE VUELTA AL RUEDO

Tras habernos hecho esperar un año para ingresar a este activo, IRSA dio señal de entrada hace pocas semanas.

Como se verá, el precio de entrada histórico es muy bajo y eso es parte del acierto del sistema que no sólo atrapa tendencias, sino que busca entrar en precio que sean convenientes en el largo plazo.

Con la alta volatilidad que existe se puede tomar una pequeña posición en este activo para ir acumulando lentamente.

Como se verá, el precio de entrada histórico es muy bajo y eso es parte del acierto del sistema que no sólo atrapa tendencias, sino que busca entrar en precio que sean convenientes en el largo plazo.

Con la alta volatilidad que existe se puede tomar una pequeña posición en este activo para ir acumulando lentamente.

miércoles, 22 de febrero de 2012

ACTUALIZACIÓN SHLD - BANDAS DE BOLLINGER

En un post que publicamos hace pocos días, expresamos la utilidad de las bandas de Bollinger, en particular analizamos el caso de SHLD (http://diegofinanzas.blogspot.com/2012/02/caso-de-inversion-en-linea.html) donde allí, a partir de precios de 48.80 sugerimos entrar para el largo plazo.

Hoy ya está en 53 dólares y subiendo un 4%.

Si bien puede presentarse nueva volatilidad, ya el precio de entrada pensando en el largo plazo es más que positivo. Es una acción para guardar de aquí en adelante.

Si baja de vuelta a 48 será momento de comprar nuevamente.

Hoy ya está en 53 dólares y subiendo un 4%.

Si bien puede presentarse nueva volatilidad, ya el precio de entrada pensando en el largo plazo es más que positivo. Es una acción para guardar de aquí en adelante.

Si baja de vuelta a 48 será momento de comprar nuevamente.

IRSA: UN BUEN INVERSOR DE LARGO PLAZO

Una de las características que muestran los inversores exitosos de largo plazo es que van en la búsqueda constante del valor hacia adelante, sin importar el corto plazo o las noticias y coyunturas.

IRSA ha demostrado que su management en tal sentido es más que formidable. Desde que comenzó la crisis en Estados Unidos, no dejó de acumular acciones de firmas de real estate y en particular de empresas que son poseedoras de grandes franquicias de hoteles de renombre. HT es una de ellas y en forma silenciosa continúa con esta excelente empresa.

El modelo de volatilidad que diseñamos nos indicó hace tiempo, en valores de 4.43 entrar en este activo, el cual está en una tendencia de suba de mediano y largo plazo (ese es el objetivo del modelo de volatilidad).

IRSA ha demostrado que su management en tal sentido es más que formidable. Desde que comenzó la crisis en Estados Unidos, no dejó de acumular acciones de firmas de real estate y en particular de empresas que son poseedoras de grandes franquicias de hoteles de renombre. HT es una de ellas y en forma silenciosa continúa con esta excelente empresa.

El modelo de volatilidad que diseñamos nos indicó hace tiempo, en valores de 4.43 entrar en este activo, el cual está en una tendencia de suba de mediano y largo plazo (ese es el objetivo del modelo de volatilidad).

ACTUALIZACIÓN ORO

Dejo aquí el gráfico del ETF GLD que sigue el precio del oro. Se puede ver la fortaleza tras bajar abruptamente y lateralizar.

Nuestro modelo de volatilidad estaría confirmando la entrada de mediano plazo hoy en día. Hay que aguardar aún que supere los 171.05 como precio de cierre.

Veremos.....

Nuestro modelo de volatilidad estaría confirmando la entrada de mediano plazo hoy en día. Hay que aguardar aún que supere los 171.05 como precio de cierre.

Veremos.....

Etiquetas:

oro + gld + análisis técnico

viernes, 17 de febrero de 2012

ESPERANDO LA GRAN DIFERENCIA

Como expresamos desde DSL Consulting, la paciencia lo es todo en las inversiones de largo plazo, de hecho, en los cursos es lo primero que enseñamos.

Aquí comparto una empresa de transporte marítimos que es volátil pero dicha volatilidad puede dar grandes beneficios. La empresa, que hoy desde sus fundamentos esta break even (en su punto de equilibrio), fue más que castigada perdiendo gran parte de la capitalización que tenía previo a la crisis.

El modelo de volatilidad nos dice que ya se está formando un "energy field", lo cual implica que se paró la baja y que este activo comenzará a subir.

Aun no es momento de entrar y a esperar el rompimiento. Los suscriptores recibirán por email el momento oportuno en que lo haga y la posición de cartera a tomar

Saludos (símbolo de la acción TNK)

Aquí comparto una empresa de transporte marítimos que es volátil pero dicha volatilidad puede dar grandes beneficios. La empresa, que hoy desde sus fundamentos esta break even (en su punto de equilibrio), fue más que castigada perdiendo gran parte de la capitalización que tenía previo a la crisis.

El modelo de volatilidad nos dice que ya se está formando un "energy field", lo cual implica que se paró la baja y que este activo comenzará a subir.

Aun no es momento de entrar y a esperar el rompimiento. Los suscriptores recibirán por email el momento oportuno en que lo haga y la posición de cartera a tomar

Saludos (símbolo de la acción TNK)

CONTINÚA EL BULL MARKET QUE COMENZÓ A PRINCIPIOS DE FEBRERO

Parece que continúa el BULL MARKET que nuestros indicadores señalan, comenzó a principios de febrero del año 2012.

No hay motivos aún para pensar en un cambio de tendencia, lo que no implica que exista un pull back, sino que el RSI no muestra estado de sobre compra y se sigue respetando el canal alcista que se generó tras la abrupta caída del año 2009.

No hay motivos aún para pensar en un cambio de tendencia, lo que no implica que exista un pull back, sino que el RSI no muestra estado de sobre compra y se sigue respetando el canal alcista que se generó tras la abrupta caída del año 2009.

GE DIRECTO A LOS 21.70

Aquí se presenta una linda oportunidad de dinero de corto plazo en una empresa con flujos de fondos relativamente estables.

Esta empresa estaría llegando a los 21.70 lo que representaría una ganancia del 10% desde los valores actuales o algo más.

Están entrando flujos de dinero al activo y se podría esperar un pequeño pullback para lograr una mejor entrada pero el objetivo seguro se cumplirá de acá a mediados de abril, e incluso podría superarse.

Esta empresa estaría llegando a los 21.70 lo que representaría una ganancia del 10% desde los valores actuales o algo más.

Están entrando flujos de dinero al activo y se podría esperar un pequeño pullback para lograr una mejor entrada pero el objetivo seguro se cumplirá de acá a mediados de abril, e incluso podría superarse.

jueves, 16 de febrero de 2012

ACTUALIZACIÓN MERCADO DE ESPAÑA

Comparto aquí el ETF EWP del mercado Español. Como nuestra móvil nos indica, la tendencia es a la baja y el activo cada cierto tiempo y en base a las noticias intenta un rebote hacia la media móvil, pero es sólo eso, un rebote transitorio.

No se ve una situación de cambio por lo que no se debe esperar más que bajas. De todas maneras, cree que existen grandes oportunidades de compra de empresas que están a muy bajos precios como ser el Banco Santander que es ideal para ir comprando y tomando posiciones a la baja, mientras se cobra el 10% anual de dividendos.

No se ve una situación de cambio por lo que no se debe esperar más que bajas. De todas maneras, cree que existen grandes oportunidades de compra de empresas que están a muy bajos precios como ser el Banco Santander que es ideal para ir comprando y tomando posiciones a la baja, mientras se cobra el 10% anual de dividendos.

TEREX: LLEGANDO AL 61.8% DE FIBO DESDE LA CAÍDA

Esta interesante empresa, está alcanzando ya el 61.8% del retroceso desde máximos que tuvo tiempo atrás. Aguardamos que llegue a tal punto y el pullback para tomar una posición de largo plazo. Si bien falta, la comenzamos a poner en nuestro radar.

Saludos

Saludos

martes, 14 de febrero de 2012

DIRECT TV DE VUELTA AL LADO COMPRADOR

Esta reconocida empresa volvió del lado comprador. Su fuerte posición en países emergentes le asegurará un futuro muy promisorio. Es buy desde hace varias semanas y está entrando dinero al activo, lo cual debiera de repercutir favorablemente de aquí en adelante.

Etiquetas:

direct tv + análisis técnico

BONO DE USA: ACERCAMIENTO A LA MEDIA MÓVIL Y REBOTE

El bono de largo plazo de USA, en este caso representado por el ETF TLT, está mostrando el típico movimiento que enseñamos en los cursos. Tuvo un pullback hasta la media móvil y de allí rebota.

¿Se mantendrá el rebote? No lo sabemos pero nuestro modelo nos dice que una parte de la cartera aún debe estar en este activo.

¿Se mantendrá el rebote? No lo sabemos pero nuestro modelo nos dice que una parte de la cartera aún debe estar en este activo.

BANCO GALICIA

Lentamente nos vamos acercando al sitio para tomar una posición de largo plazo. El precio lateraliza y la media móvil continúa cayendo por lo que es una cuestión de tiempo que lleguemos al punto indicado.

Paciencia que falta poco y recordamos que se cumplió el ciclo donde deciamos que llegaría a 8.2 para luego caer (llegó en verdad a 8.50).

Paciencia que falta poco y recordamos que se cumplió el ciclo donde deciamos que llegaría a 8.2 para luego caer (llegó en verdad a 8.50).

Etiquetas:

GGAL + ANÁLISIS TÉCNICO

ACTUALIZACIÓN INDICE BULL/BEAR

El índice nos muestra que continúa la tendencia a la suba en el mercado de USA. Veremos como sigue esta película.

BAJA DE CALIFICACIÓN

En el día de ayer, Moody´s le bajó la calificación crediticia a Italia y España. Esto de ir bajando calificaciones ya no tiene mucho sentido en un mercado que creo que ya fue descontando muchas de las malas noticias.

Veremos si lo de Grecia fue tan fuerte como para ir dejando de lado las malas noticias y ver así si hay lugar para subas del mercado o se viene la toma de ganancia y corrección lógica según varios indicadores muestran.

Veremos durante el día haber que pasa.

Veremos si lo de Grecia fue tan fuerte como para ir dejando de lado las malas noticias y ver así si hay lugar para subas del mercado o se viene la toma de ganancia y corrección lógica según varios indicadores muestran.

Veremos durante el día haber que pasa.

lunes, 13 de febrero de 2012

NUEVA CARTERA DE RIESGO

Presentamos aquí nuestra nueva cartera que sólo las administraremos a través de un Newsletter mensual. Operará haciendo timing al ETF TNA el cual es apalancado x 3.

Es para inversores de alto riesgo que busquen lograr rentabilidades de más del 50% anual y lo lanzamos recien ahora tras haberlo probado en silencio desde que salió a cotizar hace pocos años atrás.

Los resultados de nuestro método son realmente muy alentadores como ustedes mismos pueden ver en el gráfico. Los inversores con menor apetito por el riesgo pueden destinar una porción muy chica a este activo como ser el 5% y de esta forma lograr ampliar el margen anual de una cartera conservadora.

A quienes desean recibir el Informe mensual, pueden escribir al mail que figura en la parte superior del blog. El costo es de tan sólo 75 pesos argentinos mensuales.

En lo que van del año entramos en valores de 40.5 y estamos BUY de momento hasta que el modelo nos saque.

Es volátil y por lo tanto el inversor debe saber tener paciencia y aguardar, confiando en un modelo que ustedes mismos pueden ver, ganó en todas las posiciones abiertas.

Saludos

Es para inversores de alto riesgo que busquen lograr rentabilidades de más del 50% anual y lo lanzamos recien ahora tras haberlo probado en silencio desde que salió a cotizar hace pocos años atrás.

Los resultados de nuestro método son realmente muy alentadores como ustedes mismos pueden ver en el gráfico. Los inversores con menor apetito por el riesgo pueden destinar una porción muy chica a este activo como ser el 5% y de esta forma lograr ampliar el margen anual de una cartera conservadora.

A quienes desean recibir el Informe mensual, pueden escribir al mail que figura en la parte superior del blog. El costo es de tan sólo 75 pesos argentinos mensuales.

En lo que van del año entramos en valores de 40.5 y estamos BUY de momento hasta que el modelo nos saque.

Es volátil y por lo tanto el inversor debe saber tener paciencia y aguardar, confiando en un modelo que ustedes mismos pueden ver, ganó en todas las posiciones abiertas.

Saludos

TRANQUILIDAD SÍ, EUFORIA NO.

Parece que el problema inminente de default de Grecia ya estaría superado. De todas formas, vale remarcar que el problema de deuda soberana por el que atraviesan los países de la Unión Europea está aún lejos de desaparecer.

Italia tiene una gran tarea a superar este año 2012 con un tercio de su deuda venciendo. ¿Podrá convencer a sus acreedores de renovarles su deuda? ¿A qué tasa?

¿Podrá pagar esa tasa o habrá otro rescate masivo?

Cuestiones amigos que debemos esperar para saber el final.

Lo que el mercado esta mostrando con la "solución" de Grecia, es que no hay pánico, pero tampoco euforia. Esto lo podemos ver en el aumento tímido de las bolsas globales.

Refuerzo desde aquí que no es momento para entrar en el equity a full y que se debe esperar. Es un buen año para hacer tasa con bonos de Latino América y en especial con los bonos argentinos emitidos en dólares como el Bonar X o el 2015 que tiene tasas cercanas al 9%.

Saludos

Italia tiene una gran tarea a superar este año 2012 con un tercio de su deuda venciendo. ¿Podrá convencer a sus acreedores de renovarles su deuda? ¿A qué tasa?

¿Podrá pagar esa tasa o habrá otro rescate masivo?

Cuestiones amigos que debemos esperar para saber el final.

Lo que el mercado esta mostrando con la "solución" de Grecia, es que no hay pánico, pero tampoco euforia. Esto lo podemos ver en el aumento tímido de las bolsas globales.

Refuerzo desde aquí que no es momento para entrar en el equity a full y que se debe esperar. Es un buen año para hacer tasa con bonos de Latino América y en especial con los bonos argentinos emitidos en dólares como el Bonar X o el 2015 que tiene tasas cercanas al 9%.

Saludos

sábado, 11 de febrero de 2012

OTRA PERLITA PARA EL LARGO PLAZO

Se puede ver que Portugal Telecom, está en mínimos históricos. Es una oportunidad excelente para el largo plazo y la recuperación europea para los próximos años, en base a que esta firma no sólo paga un 5% anual en dividendos, sino además que su mercado también está en países como Brasil, bien lejos de Europa y habiendo diversificado su cartera.

Gran oportunidad pocas veces vista en la historia y que de acá a 5 años se multiplicará su valor por dos o tres fácilmente.

La idea sería comenzar con una compra del 5% de la cartera para que, si sigue bajando, añadir más posiciones.

viernes, 10 de febrero de 2012

jueves, 9 de febrero de 2012

CASO DE INVERSIÓN EN LÍNEA

De manera complementaria al post previo sobre las Bandas de Bollinger, quiero hacer un seguimiento on line con ustedes.

Hace poco tiempo, la empresa Sears dio señal de compra por este método en valores de 42.14. Seguiremos de aquí su recorrido hacia lo que sería la zona tope de la banda.

De verificarse esto, el precio target sería al día de hoy de unos noventa dólares, lo que implicaría una suba del 100%.

Esta la seguiremos una vez al mes para actualizarla.

Hace poco tiempo, la empresa Sears dio señal de compra por este método en valores de 42.14. Seguiremos de aquí su recorrido hacia lo que sería la zona tope de la banda.

De verificarse esto, el precio target sería al día de hoy de unos noventa dólares, lo que implicaría una suba del 100%.

Esta la seguiremos una vez al mes para actualizarla.

LA UTILIDAD DE LAS BANDAS DE BOLLINGER EN EL LARGO PLAZO

Deseo aquí compartir algo de conocimiento con el inversor de largo plazo. Ante todo, deben tomar noción de que gran parte de las herramientas que propone el análisis técnico, la mayor parte de ellas dan resultados positivos, pero sólo si las consideran en el largo plazo.

Ya la actividad de pronosticar es una imposibilidad humana que varios autores han tratado (leer los libros de Nassim Taleb).

Pero en el largo plazo la cosa es diferente y grandes inversores como Buffett e incluso a nivel local Constantini (el de Nordelta) aprendieron con paciencia que el largo plazo es lo que importa.

Aquí quiero mostrar cómo las Bandas de Bollinger ayuda en el caso de Galicia al inversor que tiene paciencia. En el gráfico mostré con flechas las últimas entradas. Muy pocas, sólo dos en los últimos años pero extremadamente rentables y acertadas.

Como verán, aún no es momento de entrar ya que faltaría que el precio perfore la banda de abajo de las BB.

Saludos

Ya la actividad de pronosticar es una imposibilidad humana que varios autores han tratado (leer los libros de Nassim Taleb).

Pero en el largo plazo la cosa es diferente y grandes inversores como Buffett e incluso a nivel local Constantini (el de Nordelta) aprendieron con paciencia que el largo plazo es lo que importa.

Aquí quiero mostrar cómo las Bandas de Bollinger ayuda en el caso de Galicia al inversor que tiene paciencia. En el gráfico mostré con flechas las últimas entradas. Muy pocas, sólo dos en los últimos años pero extremadamente rentables y acertadas.

Como verán, aún no es momento de entrar ya que faltaría que el precio perfore la banda de abajo de las BB.

Saludos

miércoles, 8 de febrero de 2012

RENKO Y SPY

Renko nos dice que culminó la tendencia a la baja de spy y comenzó un BULL market nuevamente. Vamos a creerle por ahora y los valores a controlar para que cambie el escenario son de 113 puntos.

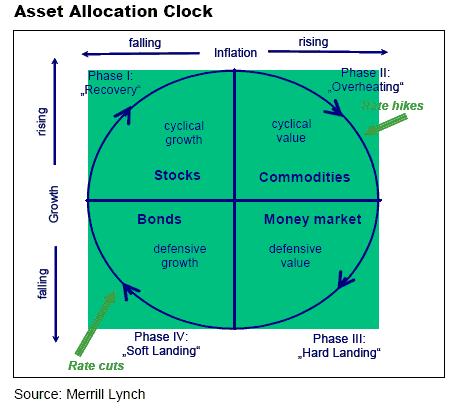

PARA NO PERDER DE VISTA EN QUÉ PARTE DEL CICLO ESTAMOS

En el gráfico anterior, se puede ver muy bien lo que enseña la historia respecto a dónde invertir, considerando en qué fase estamos de la economía.

En tal caso, el mundo ahora está en bajo crecimiento o crecimiento en decaimiento. a la vez, no sabemos si se trata de un soft landing o un hard landing.

Dando prioridad al escenario más posible (sólo posible), habría que sobreponderar en las carteras a los bonos y al money market (cash).

Es por ello que no es momento aún de salir a invertir a lo loco en el equity hasta que el panorama sea mucho más claro.

Para el caso argentino, corre la misma suerte y los bonos le ganarán a las acciones en el 2012 de continuar este proceso correctivo interno.

Saludos

ACTUALIZACIÓN SPY

Se puede ver que una vez que cruza nuestra media móvil, el precio se dispara hacia arriba y con fortaleza. De todos modos se debe aclarar que este movimiento no está siendo acompañado con el volumen, lo que en algún momento debe corregir.

En complemento con ello, vale señalar que nos estamos acercando peligrosamente al máximo de 155 que fue el punto más alto antes de dispararse la crisis del año 2007.

Me pregunto: ¿Está la economía tan bien comparado a antes de la crisis para justificar estos precios?

Creo que no y por eso no dejamos escapar la posición de oro y bonos de nuestras carteras, las cuales actúan como nuestro seguro en caso de corrección.

En complemento con ello, vale señalar que nos estamos acercando peligrosamente al máximo de 155 que fue el punto más alto antes de dispararse la crisis del año 2007.

Me pregunto: ¿Está la economía tan bien comparado a antes de la crisis para justificar estos precios?

Creo que no y por eso no dejamos escapar la posición de oro y bonos de nuestras carteras, las cuales actúan como nuestro seguro en caso de corrección.

PERÚ ES BUY

Aquí podemos ver que ETF de Perú (EPU), nos dio señal de entrada pocas semanas atrás y aún continúa con fortaleza.

Para quienes aún no entraron se recomienda esperar un pullback hacia la media móvil y recién allí realizar la inversión.

Saludos

Para quienes aún no entraron se recomienda esperar un pullback hacia la media móvil y recién allí realizar la inversión.

Saludos

martes, 7 de febrero de 2012

INVERSIÓN CON VÉRTIGO

Comparto aquí una acción para el vértigo. Tras bajar casi todo su valor, este banco de Grecia (NBG) está dando señal, que aún debe verificarse al día viernes de esta semana.

De resultar positiva podría dar ganancias de fácil un 300% en los próximos dos años.

De resultar positiva podría dar ganancias de fácil un 300% en los próximos dos años.

PBR RESPONDIENDO MUY BIEN A LA SEÑAL DE ENTRADA

Desde los valores de 28, 8 dólares, el modelo nos hizo entrar en este activo. Al día de hoy viene respondiendo muy bien y ya está en los 32 dólares.

Seguimos....

Seguimos....

BANCO GALICIA: SEGUIMOS ESPERANDO CON PACIENCIA

Continuamos aguardando con paciencia que Galicia nos de señal de entrada. Si bien a estos precios ya se puede entrar con visión de largo plazo (más de dos años), la volatilidad dará oportunidad de entrar a mejores precios creo.

Se debe tener presente que para el inversor de largo plazo es bueno lo que está sucediendo con Galicia en donde entre valores de 6 y 8 dólares se está conformando una zona de "acumulación", lo que dará más sustento al quiebre cuando este llegue.

Se debe tener presente que para el inversor de largo plazo es bueno lo que está sucediendo con Galicia en donde entre valores de 6 y 8 dólares se está conformando una zona de "acumulación", lo que dará más sustento al quiebre cuando este llegue.

Etiquetas:

GGAL + ANÁLISIS TÉCNICO

OTRA ACCIÓN PENSANDO EN EL LARGO PLAZO

En estos momentos de crisis internacional es donde uno debe focalizarse en la historia pasada y las enseñanzas que ella arroja.

Es por ello que hay empresas que están cotizando a precio muy pero muy bajos. Ello no sólo se puede ver en el caso argentino con acciones bancarias cotizando a precios de verdaderas gangas como ser Banco Galicia sino en otros países como España.

Hoy quiero tratar el caso del Banco Santander, símbolo bursátil STD.

Este banco fue muy castigado en los últimos años en base a la terrible crisis que se vive en dicho país y en la zona euro. La acción bajó desde un máximo de 55 dólares hasta un mínimo de 4.87, y desde allí recuperó algo hasta los 8.46 que cotiza en estos días.

Veamos......

El banco está soportando muy bien los castigos de los malos créditos hipotecarios tanto de España como de otros préstamos malos al consumo. Lo bueno de esta empresa, es que la misma ya no es una firma española, sino que es una empresa global donde el 51% de sus ganancias provienen de Latino América y en especial de sus filiales de Brasil y Chile.

Esto nos deja concluir que se trata de una firma globalizada y no tiene un riesgo total hacia la economía española y europea.

Al comprar esta empresa, se espera la recuperación cobrando un 10% de dividendos anuales en dólares lo cual en 5 años representará nada más y nada menos que el 50% de ganancia.

La idea es comprar una parte de la cartera ahora, digamos entre un 5 y 10% y esperar a que si baja a 5/6 dólares, comprar otra parte.

Es una oportunidad única que muy pocas vece sucede en las historia de la inversiones. A tener en cuenta esta gran posibilidad.

Es por ello que hay empresas que están cotizando a precio muy pero muy bajos. Ello no sólo se puede ver en el caso argentino con acciones bancarias cotizando a precios de verdaderas gangas como ser Banco Galicia sino en otros países como España.

Hoy quiero tratar el caso del Banco Santander, símbolo bursátil STD.

Este banco fue muy castigado en los últimos años en base a la terrible crisis que se vive en dicho país y en la zona euro. La acción bajó desde un máximo de 55 dólares hasta un mínimo de 4.87, y desde allí recuperó algo hasta los 8.46 que cotiza en estos días.

Veamos......

El banco está soportando muy bien los castigos de los malos créditos hipotecarios tanto de España como de otros préstamos malos al consumo. Lo bueno de esta empresa, es que la misma ya no es una firma española, sino que es una empresa global donde el 51% de sus ganancias provienen de Latino América y en especial de sus filiales de Brasil y Chile.

Esto nos deja concluir que se trata de una firma globalizada y no tiene un riesgo total hacia la economía española y europea.

Al comprar esta empresa, se espera la recuperación cobrando un 10% de dividendos anuales en dólares lo cual en 5 años representará nada más y nada menos que el 50% de ganancia.

La idea es comprar una parte de la cartera ahora, digamos entre un 5 y 10% y esperar a que si baja a 5/6 dólares, comprar otra parte.

Es una oportunidad única que muy pocas vece sucede en las historia de la inversiones. A tener en cuenta esta gran posibilidad.

lunes, 6 de febrero de 2012

GMCR: Ponemos a la venta tras el fuerte rebote

Como expresamos en un post previo, esta empresa mostraba un fuerte rebote. Pues bien, ya la ponemos a la venta tras aumentar un 7% en pocos días.

Esperamos que supere nuestra media móvil de largo plazo para retomar posición eludiendo así la posibilidad de una toma de ganancias.

Esperamos que supere nuestra media móvil de largo plazo para retomar posición eludiendo así la posibilidad de una toma de ganancias.

EL PELIGRO DE LAS TASAS BAJAS POR LARGO PLAZO

Si bien bajas tasas de interés no son garantía de acciones en alza (ver caso de Japón), si se puede afirmar que las tasas bajas son un aliciente favorable para el especulador.

El razonamiento es sencillo. Si hay tasas muy bajas porqué no especular a partir de los precios bajos de las acciones.

Sabido que en el largo plazo las acciones suben (las dos terceras partes del tiempo histórico las acciones suben), es indudable que para bien o mal la crisis finalizará y las acciones comenzarán a subir.

Es por ello que el momento actual es visto por muchos como un buen tiempo para ir tomando posiciones en el equity dado que la FED asegura tasas bajas hasta el año 2013 / 2014.

Esto pone en peligro que se generen nuevamente burbujas hasta que una grande nos lleve puestos a todos.

El ser humano parece que nunca aprende de sus errores y cada vez los comete con mayor envergadura.

Saludos

El razonamiento es sencillo. Si hay tasas muy bajas porqué no especular a partir de los precios bajos de las acciones.

Sabido que en el largo plazo las acciones suben (las dos terceras partes del tiempo histórico las acciones suben), es indudable que para bien o mal la crisis finalizará y las acciones comenzarán a subir.

Es por ello que el momento actual es visto por muchos como un buen tiempo para ir tomando posiciones en el equity dado que la FED asegura tasas bajas hasta el año 2013 / 2014.

Esto pone en peligro que se generen nuevamente burbujas hasta que una grande nos lleve puestos a todos.

El ser humano parece que nunca aprende de sus errores y cada vez los comete con mayor envergadura.

Saludos

domingo, 5 de febrero de 2012

OJO CON GRECIA

Grecia está negociando a contratiempo su renovación y quita de deuda. De no llegar a un arreglo en esta semana, eso podría causar graves problemas y muchos llaman a que reviviría el clima de Lehman Brothers.

Ojo los que están invertidos sin refugio alguno en bonos u oro.

Ojo los que están invertidos sin refugio alguno en bonos u oro.

ALGO DE FUNDAMENTOS

Es preciso ver a la vida con perspectiva y paciencia. Bajo esta visión, la crisis que vive principalmente Europa es tanto económica (crisis de deuda) y financiera (actividad económica).

Alguien deberá pagar esta crisis (fiesta) de deuda que existió e hizo que varios países europeos vivieran un tiempo por encima de sus reales posibilidades de vida.

Esto es sencillo de ver, o bien gran parte de los países deben reestructurar sus deudas, llámese entrar en default o llegar a acuerdos con grandes quitas (Grecia estaría acordando una reducción del 70% de su deuda) o bien los Estados deben llevar adelante ajustes que terminarán por desencadenar una recesión.

La perspectiva nos muestra que por ahora los países europeos han optado por hacer ajustes muy relevantes y no se sabe cuando éstos culminarán. Esto implicará que el año 2012 no verá crecimiento alguno con mayores niveles de desempleo en el viejo continente y con menor actividad económica. Bajo este escenario, toda suba de los mercados debe ser vista como una oportunidad de muy corto plazo, hacer una renta rápida y volver a salir a la espera de una mayor corrección.

En el caso en que Grecia llegue a un arreglo como el que se expuso anteriormente me pregunto: ¿Y si España, Italia, Portugal y los demás países piden lo mismo?, Por qué Grecia tendría más derechos que los demás países?

¿Las entidades bancarias se harán cargo de dichas quitas?

Respuestas que por ahora no tenemos y debemos aguardar, pero la perspectiva nos dice que estamos a niveles de mercado elevados para asumir que esto concluyó y comienza un nuevo BULL market de largo plazo.

En pocos lugares se ve valor a largo plazo hoy día, pero uno de ellos es claramente la renta fija en dólares argentina con bonos que en dólares dan un 10% anual, retorno superior a lo que creo, dará la renta variables en este año y claro está, con mucha menor volatilidad.

Como dijo Warren Buffett cuando comenzó la crisis, "No creo que se vuelvan a repetir por un tiempo los niveles de ganancias que hemos vividos en las décadas pasadas. El inversor que pretende lograr retornos de más del 10% anual a futuro no estará viendo la realidad".

Saludos

Alguien deberá pagar esta crisis (fiesta) de deuda que existió e hizo que varios países europeos vivieran un tiempo por encima de sus reales posibilidades de vida.

Esto es sencillo de ver, o bien gran parte de los países deben reestructurar sus deudas, llámese entrar en default o llegar a acuerdos con grandes quitas (Grecia estaría acordando una reducción del 70% de su deuda) o bien los Estados deben llevar adelante ajustes que terminarán por desencadenar una recesión.

La perspectiva nos muestra que por ahora los países europeos han optado por hacer ajustes muy relevantes y no se sabe cuando éstos culminarán. Esto implicará que el año 2012 no verá crecimiento alguno con mayores niveles de desempleo en el viejo continente y con menor actividad económica. Bajo este escenario, toda suba de los mercados debe ser vista como una oportunidad de muy corto plazo, hacer una renta rápida y volver a salir a la espera de una mayor corrección.

En el caso en que Grecia llegue a un arreglo como el que se expuso anteriormente me pregunto: ¿Y si España, Italia, Portugal y los demás países piden lo mismo?, Por qué Grecia tendría más derechos que los demás países?

¿Las entidades bancarias se harán cargo de dichas quitas?

Respuestas que por ahora no tenemos y debemos aguardar, pero la perspectiva nos dice que estamos a niveles de mercado elevados para asumir que esto concluyó y comienza un nuevo BULL market de largo plazo.

En pocos lugares se ve valor a largo plazo hoy día, pero uno de ellos es claramente la renta fija en dólares argentina con bonos que en dólares dan un 10% anual, retorno superior a lo que creo, dará la renta variables en este año y claro está, con mucha menor volatilidad.

Como dijo Warren Buffett cuando comenzó la crisis, "No creo que se vuelvan a repetir por un tiempo los niveles de ganancias que hemos vividos en las décadas pasadas. El inversor que pretende lograr retornos de más del 10% anual a futuro no estará viendo la realidad".

Saludos

sábado, 4 de febrero de 2012

LA ACCIÓN DE LOS PRÓXIMOS DOS AÑOS

Comparto aquí una de las acciones que creo será uno de las mejores inversiones en el largo plazo. Fortaleza de balance y un futuro muy grande al momento de la recuperación económica global.

El inversor de largo plazo debe ir tomando YA posiciones y en caso de baja eventual acrecentar participación.

En un año volvemos a entrar y allí veremos qué ocurrió.!!!! YO AVISE, así que no se la pierdan!!!

El inversor de largo plazo debe ir tomando YA posiciones y en caso de baja eventual acrecentar participación.

En un año volvemos a entrar y allí veremos qué ocurrió.!!!! YO AVISE, así que no se la pierdan!!!

viernes, 3 de febrero de 2012

¿SABÉS EN QUÉ PARTE DEL CICLO ESTAMOS?

El lector del blog sabe que desde aquí seguimos un objetivo de ganar dinero en el largo plazo, dejando de lado toda especulación de corto plazo.

Con dicho objetivo, es importante conocer en qué parte del ciclo se está para así saber si invertir en equity o en bonos.

En el caso del inversor argentino, vale aclarar que estaríamos iniciando una desaceleración, de allí que debería comenzar rotar la cartera desde el equity hacia los bonos.

Este tipo de rotaciones son vitales para no sólo preservar el capital, sino hacerlo crecer sostenidamente.

Con dicho objetivo, es importante conocer en qué parte del ciclo se está para así saber si invertir en equity o en bonos.

En el caso del inversor argentino, vale aclarar que estaríamos iniciando una desaceleración, de allí que debería comenzar rotar la cartera desde el equity hacia los bonos.

Este tipo de rotaciones son vitales para no sólo preservar el capital, sino hacerlo crecer sostenidamente.

ESPERANDO UN DESCANSO

Personalmente no creo en las subas rápidas y en poco tiempo. Es así que la gran trepada de los mayores indicadores en enero se "comió" gran parte de las ganancias esperadas para el resto del año.

Bajo esta premisa, es de esperar que llegue una corrección. ¿Cuando? Ni idea, pero no dudo que llegará y de allí la posición en oro y bonos que tomamos en la cartera global.

El SP500 parece estar teniendo cansancio y no se si con estos bajos volúmenes puede seguir subiendo como así nomas.

Lo idea sería ir tomando las ganancias lentamente y pasar a la renta fija a la espera de una sana corrección.

Bajo esta premisa, es de esperar que llegue una corrección. ¿Cuando? Ni idea, pero no dudo que llegará y de allí la posición en oro y bonos que tomamos en la cartera global.

El SP500 parece estar teniendo cansancio y no se si con estos bajos volúmenes puede seguir subiendo como así nomas.

Lo idea sería ir tomando las ganancias lentamente y pasar a la renta fija a la espera de una sana corrección.

jueves, 2 de febrero de 2012

GREEN MOUNTAIN COFFEE, LINDA EMPRESA PARA AGARRAR REBOTE

Esta empresa tuvo un castigo muy importante. Hoy presentó un excelente balance.

Se podría intenta, con una pequeña parte de la cartera, agarrar el rebote que debiera de llegar hasta los 75 dólares.

Saludos

Se podría intenta, con una pequeña parte de la cartera, agarrar el rebote que debiera de llegar hasta los 75 dólares.

Saludos

Etiquetas:

gmcr + technycal analysis

FUNCIONANDO BIEN LA ENTRADA EN GLD

Recomendamos a nuestros suscriptores hace unos días atrás, tomar una posición más agresiva en oro. El modelo dio señal tras haber salido un tiempo atrás. De momento el oro regresó a su fase BULL de largo plazo.

Etiquetas:

oro + gld + análisis técnico

BANCO GALICIA: ¿Y SI LA HISTORIA SE REPITE?

Sólo dejo este gráfico donde se podrá ver qué pasó cuando el indicador estocástico revirtió desde una baja de largo plazo.

Una observación, es que los mejores momentos fueron donde no sólo el estocástico sale hacia arriba, sino cuando ello se conjuga con una salida de sobreventa del RSI, esas salidas hacia arriba fueron muy violentas.

Esto indicaría que Galicia podría subir pero no estamos en un momento óptimo, y por lo tanto, sería un rebote.

Una observación, es que los mejores momentos fueron donde no sólo el estocástico sale hacia arriba, sino cuando ello se conjuga con una salida de sobreventa del RSI, esas salidas hacia arriba fueron muy violentas.

Esto indicaría que Galicia podría subir pero no estamos en un momento óptimo, y por lo tanto, sería un rebote.

BREVE RESUMEN DE LA CHARLA DE INVERSORES 2012

http://prezi.com/qq1qm7pckcqg/present/?auth_key=smvzkyr&follow=mdsvmpgl_ppl

Aquí encontrarán un muy breve resumen de lo que se espera para Argentina 2012.

Aquí encontrarán un muy breve resumen de lo que se espera para Argentina 2012.

ARGENTINA: UN LUGAR PARA INVERTIR

Es increíble como el inversor tradicional se deja llevar por los simple comentarios o lecturas de diarios. Pero el inversor profesional trata de ver mucho más allá de las noticias.

Sólo veamos lo que ocurrió con el default. Los que entraron, no sólo recuperaron su dinero sino que con el cupón del PBI ganaron cifras siderales, sobre las que no pagaron impuestos (aquí estoy en desacuerdo con esto y debiéramos adaptarnos a la tributación de los demás países que gravan la renta financiera).

Lo mismo ocurrió con los valores de los activos en Argentina. Consideren por ejemplo que Banco Macro u otros bancos argentinos llegaron a cotizar a 0.30 centavos con la crisis y llegaron a 6 pesos. Este tipo de rentas no se ve en ninguna parte del mundo.

¿Se preguntaron por qué semejante avance?, ¿los inversores profesionales son tontos?

La realidad es una sola y única. El valor de las acciones argentinas treparon en base a su gran recuperación económica, alimentada por un cambio de paradigma que venía de la disyuntiva campo e industria y vamos hacia un modelo mixto con mayor grado de equidad.

Claro que hay cosas para mejorar, y muchas, pero el camino del país es muy positivo y sólo comparemos con el mundo en donde se está terminando un superciclo de crédito que hará a los países ricos mucho más pobres y aquí estamos desendeudándonos.

Veremos como sigue esto pero los activos argentinos, lease acciones y bonos, están muy baratos a nivel histórico. Si bien la crisis global y al especulación pueden hacer que las acciones bajen más, yo hoy le creo más a un bono argentino que a uno de Europa e incluso de USA, donde se llega a la ridiculez de que el inversor pone dinero a casi tasa negativa.

Veremos como sigue esta película más allá de la foto.

Sólo veamos lo que ocurrió con el default. Los que entraron, no sólo recuperaron su dinero sino que con el cupón del PBI ganaron cifras siderales, sobre las que no pagaron impuestos (aquí estoy en desacuerdo con esto y debiéramos adaptarnos a la tributación de los demás países que gravan la renta financiera).

Lo mismo ocurrió con los valores de los activos en Argentina. Consideren por ejemplo que Banco Macro u otros bancos argentinos llegaron a cotizar a 0.30 centavos con la crisis y llegaron a 6 pesos. Este tipo de rentas no se ve en ninguna parte del mundo.

¿Se preguntaron por qué semejante avance?, ¿los inversores profesionales son tontos?

La realidad es una sola y única. El valor de las acciones argentinas treparon en base a su gran recuperación económica, alimentada por un cambio de paradigma que venía de la disyuntiva campo e industria y vamos hacia un modelo mixto con mayor grado de equidad.

Claro que hay cosas para mejorar, y muchas, pero el camino del país es muy positivo y sólo comparemos con el mundo en donde se está terminando un superciclo de crédito que hará a los países ricos mucho más pobres y aquí estamos desendeudándonos.

Veremos como sigue esto pero los activos argentinos, lease acciones y bonos, están muy baratos a nivel histórico. Si bien la crisis global y al especulación pueden hacer que las acciones bajen más, yo hoy le creo más a un bono argentino que a uno de Europa e incluso de USA, donde se llega a la ridiculez de que el inversor pone dinero a casi tasa negativa.

Veremos como sigue esta película más allá de la foto.

miércoles, 1 de febrero de 2012

CARTERA ARGENTINA MES DE FEBRERO

Por ser el primer informe sobre la cartera argentina, compartimos aquí la locación para el mes de febrero del año 2012.

SALUDOS

- APBR 15%

- MIRGOR 10%

- TELECOM 15%

- GAMI 15%

- GALICIA 10%

- YPF 10%

- SIDERAR 10%

- IRSA 15%

SALUDOS

UNA PERLITA DEL MERVAL

Muchos años atrás, recomendamos comprar Boldt Gami a 5 pesos. Nadie veia a esta empresa aquí. La historia es que la vendimos en valores cercanos a 30.

Hoy, es momento de entrar nuevamente y dejar que flote, al tiempo en que se cobran los altos dividendos que paga.

Hoy, es momento de entrar nuevamente y dejar que flote, al tiempo en que se cobran los altos dividendos que paga.

Suscribirse a:

Entradas (Atom)